不動産クラウドファンディングでは、不動産の運用益である「分配金」を事業者から定期的に受け取れます。

分配金の利回りは案件ごとに異なり、また、その収益源も異なります。

不動産クラウドファンディングへの投資を検討しているのであれば、分配金の仕組みや利回りの目安などは知っておきたいところです。

今回は、不動産クラウドファンディングの分配金の仕組みやその収益源、利回りの目安に加えて、分配金を受け取ったときの税金についてもあわせて解説していきます。

分配金とその税金についてしっかりと理解したうえで、自身の資産運用の手段として活用していくか検討してみましょう。

>>【徹底比較】おすすめ不動産クラウドファンディング9選

そもそも不動産クラウドファンディングとは

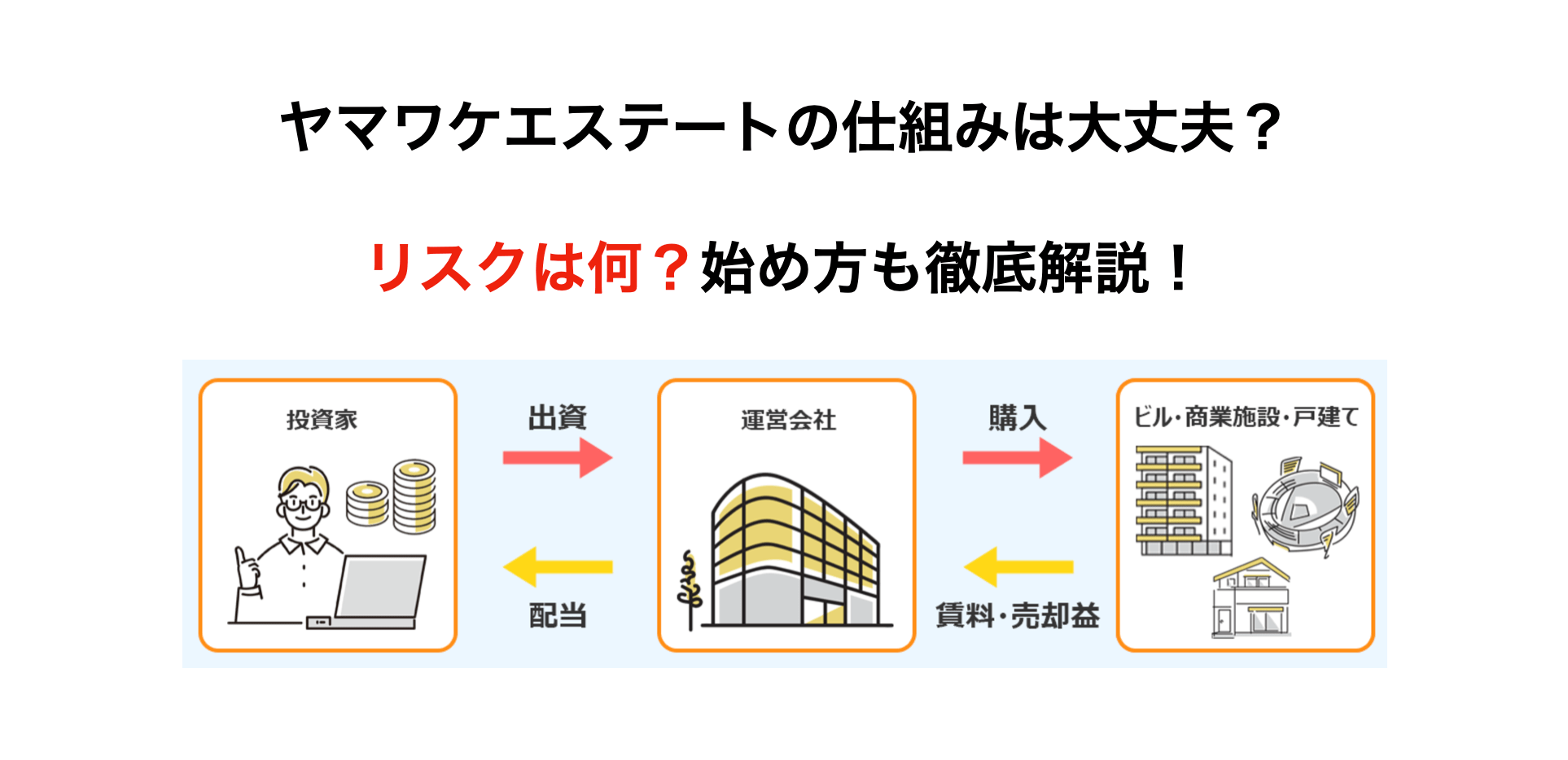

不動産クラウドファンディングとは、インターネットを通じて複数の投資家から募った資金で不動産の取得・運用を行い、それにより得られた利益を投資家へ分配するという仕組みです。国土交通大臣や都道府県知事から許可を得た不動産特定共同事業者が、実際に不動産の取得・運用を行います。

従来の不動産投資(現物不動産投資)の場合は、不動産をまるごと一つ購入する必要があり多額の資金を必要としました。一方、不動産クラウドファンディングでは、複数の投資家が事業者に出資するかたちであるため、1口1万円程度の少額から始められます。また、運用や管理などを不動産クラウドファンディング事業者が行ってくれるため、投資家は運用の手間や専門的な知識が求められないというメリットもあります。

不動産特定共同事業法(不特法)に基づく新しい不動産投資の手法であり、手軽に不動産投資ができる点などから、近年注目を集めています。

不動産クラウドファンディングの分配金の仕組み

不動産クラウドファンディングの分配金とは、不動産クラウドファンディング事業者が投資家に分配する最終的な利益のことです。この利益は、案件ごとの対象不動産を運用することで生み出されるものです。

分配金の種類は2種類

分配金として受け取れる収益には、以下の2種類があります。

- 賃貸収益(インカムゲイン)

- 売買収益(キャピタルゲイン)

賃貸収益(インカムゲイン)とは、不動産を所有することで入居者から賃料として得られる収益です。そして売買収益(キャピタルゲイン)とは、不動産を購入価格よりも高く売却することで得られる収益です。これらの収益のどちらか、もしくは両方で利益を生み出し、そこで得られた利益を分配金として投資家に還元します。

どちらの収益を目的に運用するのかは、案件によって異なります。また、いずれの収益も狙っている案件であっても、どちらに比重を置いているのかが案件によりけりです。そのため、契約成立前書面でしっかりと確認してから案件を選ぶことが重要です。

不動産クラウドファンディングの分配金はどれぐらいもらえるの?

不動産クラウドファンディングの想定利回りは、おおよそ3%〜8%程度が目安とされています。なかには、想定利回りが10%を超える案件もあります。

「利回り」とは、投資金額に対して得られる収益の割合です。100万円を出資した場合に、3〜8万円が分配金として得られるという計算です。銀行の定期預金金利が0.02%程度であることを考えると、不動産クラウドファンディングは比較的高い収益性を持っているといえるでしょう。

必ずしも想定利回りどおりとは限らない

不動産クラウドファンディングの想定利回りとは、確定した利回りではありません。確かに、想定利回りが高い案件を選んだほうが効率よく資産運用ができますが、利回りの高さとリスクの高さは比例することをよく理解しておく必要があります。

不動産クラウドファンディングの想定利回りは、運用する不動産の種類や運用期間、不動産クラウドファンディング事業者の信用性など様々な要素で決められています。例えば、マンションなどの居住用不動産は生活している限り需要があるため、比較的収益が安定しやすいと言われています。一方で、商業施設や宿泊施設は高い利回りが期待できますが、景気や観光需要に影響を受けやすいという特徴があります。

利回りの高さだけを判断基準にしてはいけない

案件を選ぶ際には想定利回りの高さだけに釣られず、その利回りが予想された根拠である様々な要素に対してどれだけ「確かさ」を感じられるかが重要です。そのため、案件の内容をしっかりと確認しましょう。利回りが高いということは、同時にハイリスクでもあるという認識を持っておくことも重要です。

不動産クラウドファンディングの案件の選び方については、以下の記事で詳しく解説しています。

不動産クラウドファンディングの選び方を6つのポイントで解説!

分配金の支払い頻度

不動産クラウドファンディングの分配金の支払いはファンドによって異なり、大きく「償還時一括支払い」と「定期支払い」に分けられます。

償還時一括支払い

運用期間12カ月以下のファンドでは、多くの場合で償還時に一括で分配金が支払われます。このケースでは、ファンドの運用終了後に出資元本と分配金を足した金額がまとめて支払われます。

定期支払い

毎月、四半期ごと、6カ月ごとなど、定期的に分配金が支払われます。特に24カ月を超えるような、運用期間が長めのファンドで、四半期ごと、6カ月ごとといった支払い方法が採用される傾向があります。

支払われる金額は、年利換算で得られる収益を年間の支払回数で割ったものとなります。例えば、年利換算6%のファンドで四半期ごとに分配金が支払われる場合は、1.5%分(税引前)が年4回支払われることになります。

なお、定期支払いのケースでも、ファンドが早期償還となる場合は償還時一括支払いになることがあります。

不動産クラウドファンディングの分配金の受け取り方法

不動産クラウドファンディングの分配金の受け取り方法には、次の2通りあります。

- デポジット口座への入金

- 指定銀行口座への入金

どちらの方法で分配金が振り込まれるのかは、利用している不動産クラウドファンディングサービスによります。いずれの場合でも投資家が行う手続きはほとんどないため、安心できますね。

デポジット口座への入金

デポジット口座とは、不動産クラウドファンディング事業者に投資家登録をすると個別に割り当てられる口座のことです。案件の運用開始前に事業者へ預けるお金を入金したり、運用終了後に出資金や分配金を受け取る口座として利用します。

分配金をデポジット口座で受け取る場合、デポジット口座から自身の銀行口座へ出金する際には出金手続きが必要となり、出金手数料がかかる場合もあります。受け取る分配金を別の案件での出資金にしたい場合、デポジット口座に入金された分配金は、そのまま再投資に充てることが可能です。

指定銀行口座への入金

指定の銀行口座に入金される場合、特に手続きは不要です。手数料もかからないケースが多く、分配金が出ると自動で指定口座に直接振り込まれます。

不動産クラウドファンディングの分配金にかかる税金

不動産クラウドファンディングの分配金は、「雑所得」に分類され、総合課税の対象となります。雑所得とは、税法上10種類に分類された所得のうち、9種類のいずれにも当てはまらない所得のことです。副業収入や年金収入などもこれにあたります。不動産運用によって得た分配金とはいえ、「利子所得」や「配当所得」、「不動産所得」ではありませんので注意しましょう。

分配金は源泉徴収されるため確定申告は不要

不動産クラウドファンディングの分配金は、受け取る前に事業者によって源泉徴収されています。つまり、実際に口座に入金されるのは、税金がすでに引かれた後の金額となります。源泉徴収ですでに税金が納められているため、基本的には投資家が自身で納税の手続きをする必要はありません。

ただし、給与所得以外の所得の合計が20万円を超えると、確定申告が必要になります。

分配金の税率は約20%

源泉徴収税率は、一律20.42%(所得税20%、復興特別所得税0.42%)です。例えば、1年利回り5%の案件に100万円を出資した場合、年間分配金は5万円、そして源泉徴収税額の10,210円(50,000円×20.42%)が差し引かれて、39,790円が口座に入金されることになります。

不動産クラウドファンディングは安定した運用をしたい人におすすめ

不動産クラウドファンディングの分配金は、事業者が不動産を運用することで生じた利益の一部を投資家に分配するものです。利回りの目安は3%〜8%程度で、少額から始められるため、低コストで安定的な運用をしたい方には向いているといえます。

ただし、中にはハイリスクな案件もあるため、高い想定利回りばかりに目を向けるのではなく、どのようなリスクがあるのかしっかりと理解して案件を選ぶようにしましょう。