不動産クラウドファンディングは文字通り不動産を投資対象としていますが、ひと口に不動産といってもさまざまな種類があります。

不動産クラウドファンディングで投資できる不動産には具体的にどんなものがあるのでしょうか。

この記事で詳しく解説していきます。

>>【徹底比較】おすすめ不動産クラウドファンディング9選

不動産クラウドファンディングで投資できる不動産の分類

不動産クラウドファンディングで投資できる不動産は、見方によっていくつかの分類ができます。ここでは、「不動産の用途」「新築/中古」「場所」の3点を見ていきます。

※不動産クラウドファンディングのファンドには、大きく賃料収入を配当原資とする「インカムゲイン型」と、売却益を配当原資とする「キャピタルゲイン型」、その両方を合わせた「ハイブリッド型」があります。キャピタルゲインを含む後2者は案件によって利回りにかなり大きな幅がありますが、ここではそれぞれの平均的な想定利回りを参考程度に付記しています。

不動産の用途による分類

不動産クラウドファンディングで投資できる不動産の用途には大きく「居住用」と「商業施設」があります。細かく見ていきましょう。

居住用不動産

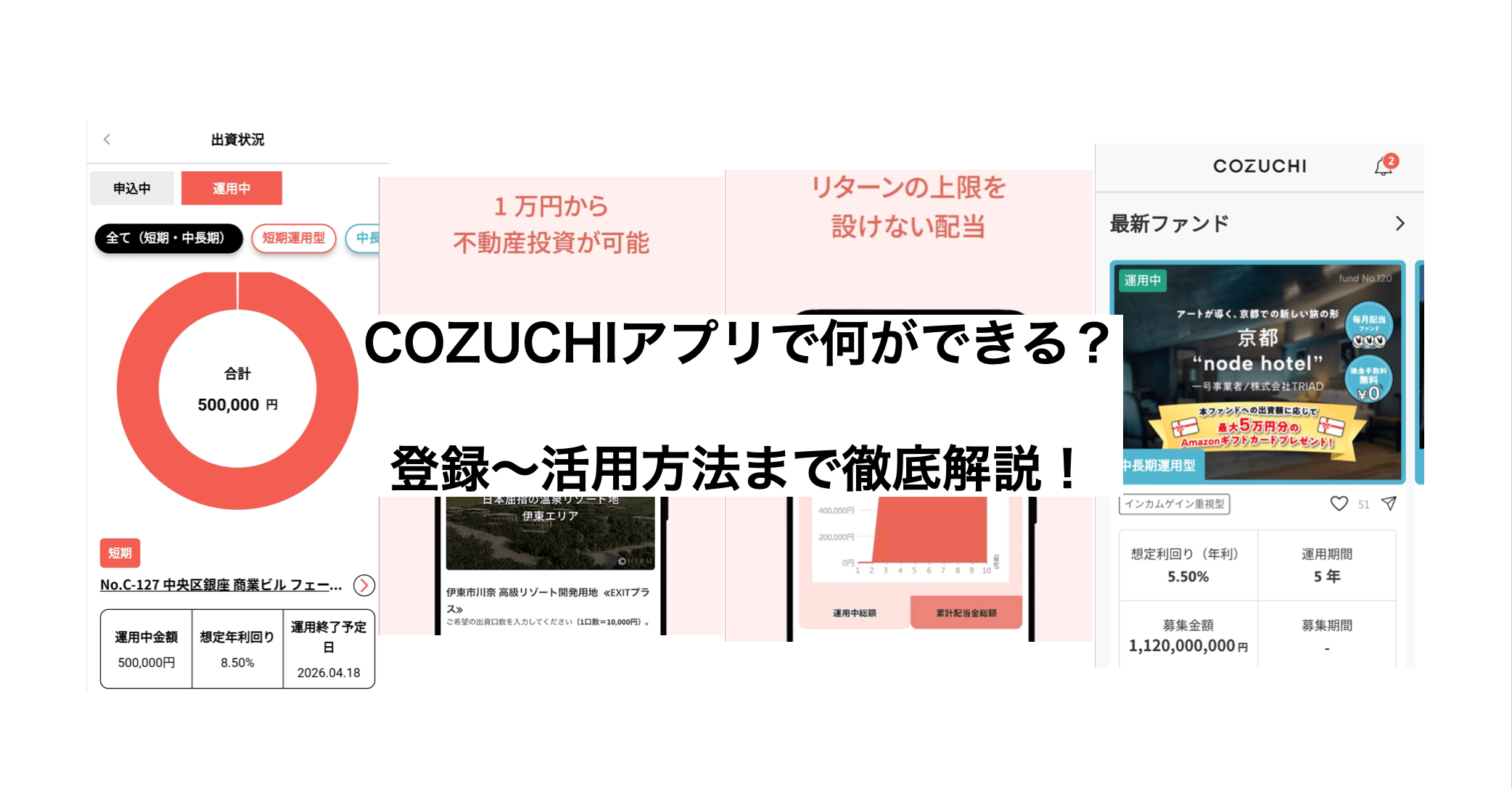

1.区分マンション

区分マンションを対象にしたファンドは、マンションの一室に対して投資を行います。募集金額としては、数百万円~数千万円がボリュームゾーンです。想定利回りは4〜8%程度となります。区分マンションに投資できる不動産クラウドファンディングには、「COZUCHI(コヅチ)」「利回りくん」「Rimple(リンプル)」「わかちあいファンド」などがあります。

2.一棟マンション

一棟マンションを対象にしたファンドは、マンション一棟全体に対して投資を行います。募集金額としては、数億円~数十億円に上ります。想定利回りは、4〜10%程度になることが一般的です。一棟マンションに投資できる不動産クラウドファンディングとしては、「CREAL(クリアル)」「TOMOTAQU(トモタク)」「ブドーさん」などがあります。

3.一棟アパート

アパートを投資対象にする場合、区分であることはほぼなく基本的に一棟となります。募集金額としては数千万円程度がボリュームゾーンで、高いものだと数億円に上るものもあります。想定利回りとしては、5~12%程度のものが一般的です。

アパートに投資できる不動産クラウドファンディングとしては、「TSON FUNDING(ティーソンファンディング)」「まにわく」などがあります。

環境スマートファンドSONAE41号(岐阜県岐南町薬師寺〈2期〉)(TSON FUNDING)

想定利回り:5.0%

運用期間:24カ月

募集金額:1億7,600万円

4.戸建て

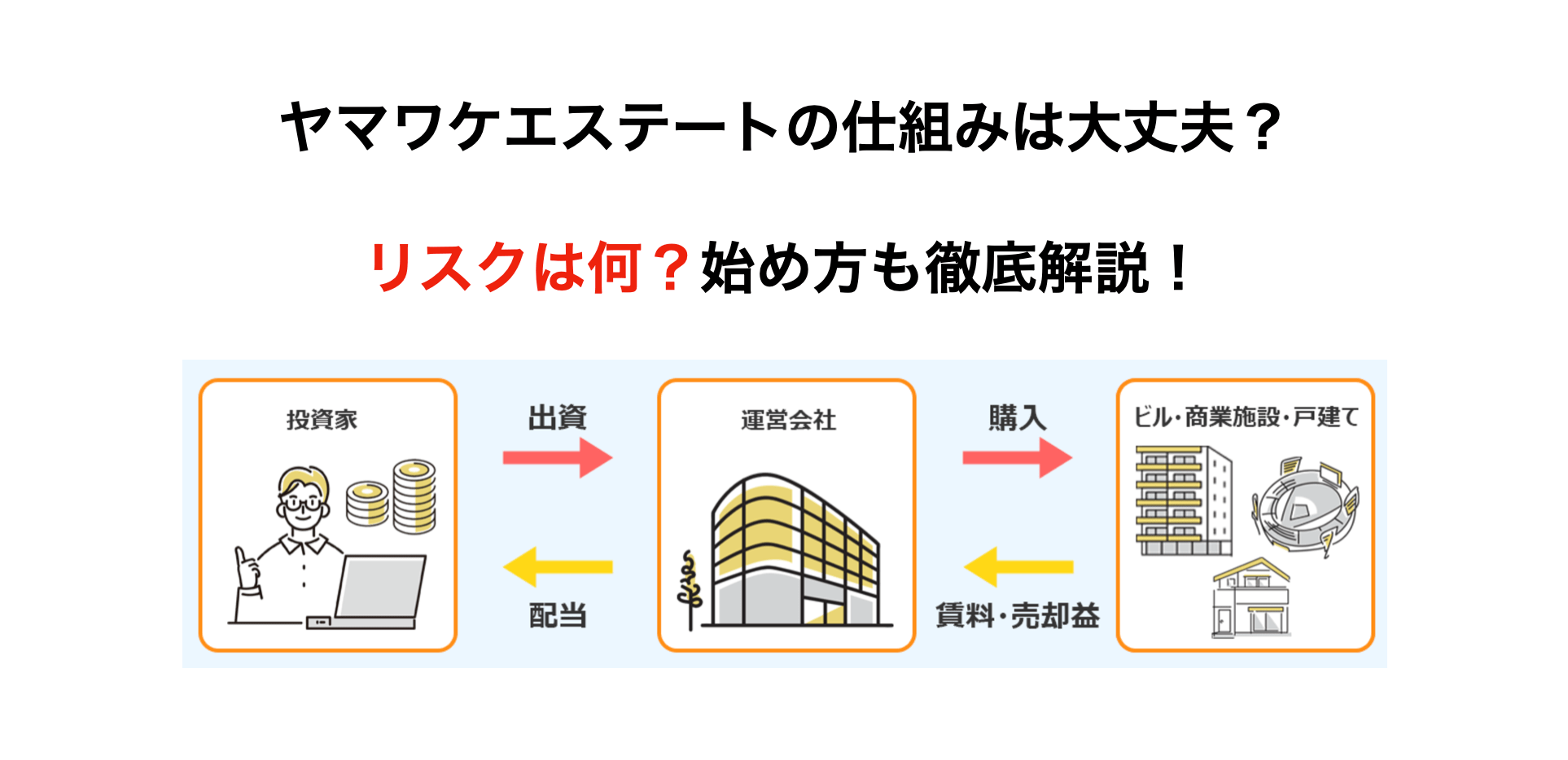

戸建てを投資対象にしたファンドの募集金額は、数百万円~数千万円が中心となります。想定利回りは、5~12%程度になることが一般的です。戸建てに投資できる不動産クラウドファンディングとしては、「TSON FUNDING」「利回りくん」「ヤマワケエステート」などがあります。

森林再生60号(愛知県名古屋市緑区桶狭間南・一宮市伝法寺・一宮市大和町妙興寺・三重県四日市市垂坂町)(TSON FUNDING)

想定利回り:5.5%

運用期間:6カ月

募集金額:8,010万円

商業施設

1.商業用店舗

商業用店舗を対象としたファンドの募集金額は、数千万円~数十億円と幅広く、さまざまなケースがあります。想定利回りは、4~6%程度になることが一般的です。店舗に投資できる不動産クラウドファンディングには、「CREAL」「My Shopファンド」などが挙げられます。

2.オフィス施設

オフィス施設を対象としたファンドの募集金額は、数億円~数十億円と大型のものが中心です。想定利回りは、4~6%程度です。オフィス施設に投資できる不動産クラウドファンディングとしては、「CREAL」「victory fund」などがあります。

3.宿泊施設

ホテルなど宿泊施設を対象としたファンドの募集金額は、数億円から、中には数十億円という大きな額になることもあります。想定利回りは、6~10%程度のものが中心です。宿泊施設に投資できる不動産クラウドファンディングとしては、「COZUCHI」「利回りくん」などがあります。

4.物流施設

倉庫など物流施設を対象としたファンドは、募集金額が数億円~数十億円と比較的大型のものが中心です。想定利回りとしては、4~10%程度が一般的です。物流施設に投資できる不動産クラウドファンディングとしては、「CREAL」「ヤマワケエステート」などがあります。

5.ヘルスケア施設

有料老人ホームやサービス付き高齢者向け住宅、病院・クリニックなどを投資対象としたファンドです。このようなヘルスケア施設のファンドの募集金額は、数億円程度のものが中心となります。想定利回りとしては、3~7%程度が一般的です。

ヘルスケア施設に投資できる不動産クラウドファンディングとしては、「CREAL」「GOLD CROWD(ゴールドクラウド)」などがあります。

6.保育施設

保育園などの保育施設を対象としたファンドの募集金額は、数億円程度のものが中心です。想定利回りは、8~10%程度です。保育園に投資できる不動産クラウドファンディングには、「CREAL」や「エードMYバンク」などがあります。

7.駐車場

駐車場を対象としたファンドの募集金額は、数千万円~数億円程度です。想定利回りは、4~6%程度となるのが一般的です。駐車場に投資できる不動産クラウドファンディングには、「TRUST PARTNERS(トラストパートナーズ)」などがあります。

8.残土受入地

残土受入地とは、トンネル工事などに伴い発生する残土を受け入れる土地のことです。残土受入地を投資対象とするファンドの募集金額は数億円程度のものが中心です。想定利回りとしては、6~8%程度となります。

残土受入地に投資できる不動産クラウドファンディングには、「COZUCHI」などがあります。

新築/中古による分類

新築物件

一般的には、新築のほうが価格が割高で取得価格が高額になるため、中古物件よりも利回りが低くなる傾向にあります。新築物件を投資対象としたファンドは、「CREAL」「利回りくん」「ちょこっと不動産」「ヤマワケエステート」などさまざまな事業者が取り扱っています。

中古物件

一般的に、中古物件は価格が割安なため新築よりも利回りが高くなる傾向にあります。中古物件を投資対象にしたファンドは非常にポピュラーで、多くの事業者が取り扱っています。

開発案件

開発案件とは、土地を購入し、そこに新たな建物を建てて賃料や売却益を得る案件のことです。建物が建っている土地を購入し、一度建物を取り壊してから建て替えるケースもあります。比較的大規模になるケースが多く、募集金額としては数億円~数十億円のものが中心です。

開発案件に投資できる不動産クラウドファンディングには、「COZUCHI」「ヤマワケエステート」などがあります。

物件の場所による分類

国内(首都圏)

東京23区を中心とする国内・首都圏の物件は価格が割高であるため、ファンドの規模・募集金額は大きめになる傾向があります。不動産クラウドファンディングの運営会社は首都圏に集中しており、ファンドの対象となる物件も首都圏に多い傾向があります。

国内(地方)

一般的には、首都圏や大阪などの大都市圏から離れた地方の案件は取得価格が安く済むため、首都圏の物件を対象としたファンドと比較するとやや規模の小さめの案件が多くなります。首都圏以外に本社を構える「信長ファンディング(愛知県)」「SOLS(愛知県)」「KORYO Funding(茨城県)」「えんfunding(福岡県)」などは、ファンドの投資対象を各地元エリアの物件をメインにしています。

海外

中には、海外の不動産を投資対象にしたファンドもあります。特に新興国の物件を投資対象にする場合に高利回りになる傾向があります。ただし、新興国の不動産には多くのリスクがある点も承知しておく必要があります。

なお現状、不動産クラウドファンディングの投資対象は日本国内に集中しており、海外の物件に投資できる事業者はあまり多くはありません。海外の物件に投資できる代表的な不動産クラウドファンディングとして、「TECROWD(テクラウド)」「CAMEL(キャメル)」などがあります。

不動産クラウドファンディングの投資対象の特性を知ろう

ひと口に不動産クラウドファンディングといっても、さまざまな種類の物件に投資を行い、それぞれに特徴があることがおわかりいただけたでしょうか。投資対象の種類によって利回りや投資期間といった特性が異なってくるので、注意しながら投資判断をしたいところです。

また、オフィスビルやホテル、物流施設といった、現物不動産では個人でなかなか投資しづらい物件にも気軽に投資できるのは不動産クラウドファンディングならではのメリットの1つです。ファンドを選ぶ際は、どんな物件に投資を行うのかにも注目してみると投資の楽しみが広がるはずです。